Спрос на готовую горячую еду растет вместе с ростом экономики. Загруженные работой специалисты, служащие и рабочие не хотят довольствоваться бутербродом, но старых добрых столовых в городах почти нет. Continue reading “Как открыть столовую, бизнес-план” »

Monthly Archives: July 2014

Бизнес-план: мороженое

Кафе-мороженое оказались немного подзабытыми за последние годы, но не менее востребованы, чем прежде. Как и 20 лет назад такие заведения пользуются высоким спросом, если они расположены вблизи детских развлекательных учреждение (театра, развлекательного центра и т.д.) или в торговых центрах, которые в последние годы стали излюбленным местом досуга россиян. Continue reading “Бизнес-план: мороженое” »

МВФ – спасительная аббревиатура

МВФ или IMF – эта спасительная для многих стран аббревиатура известна всему миру. Международный валютный фонд – это надежда избежать дефолта, выплатить старые долги, переоснастить производство, реализовать необходимый для страны проект. Эта международная организация, в которую входит 187 членов ООН и республика Косово, оказывает содействие глобальному валютному сотрудничеству, способствует финансовой стабильности, развитию международной торговли, формированию высокого уровня занятости и устойчивости экономического развития во всем мире.

Сразу после второй мировой войны на Бреттон-Вудской конференции в Нью-Гемпшире (США) 27 декабря 1945 года 29 стран подписали договор о создании подобной организации. Ее тогдашней задачей было восстановление послевоенной Европы, а первые финансовые операции были проведены через полтора года. Основные целевые установки Фонда, заложенные в Уставе организации и направленные на стабилизацию глобальной экономической системы, таковы:

- наблюдение за обменными курсами валют

- кредитование

- оказание финансовой и технической помощи странам-членам, а также решение глобальных экономических проблем

Особенности структуры МВФ и ее реформа

Совет отвечает за прием новых членов, изменение квот, утверждение специальных прав заимствования, занимается арбитражем, назначает исполнительных директоров (голосуя обычно по почте) и т.д. В настоящее время Фондом руководит Кристин Лагард, которая считает, что после достаточно мрачной картины 2014 г., в 2015 г. глобальная экономическая деятельность должна активизироваться. Совет директоров МВФ опирается на два комитета: Международный валютно-финансовый комитет (МВФК) и Комитет по развитию.

Большую часть своих полномочий Совет делегирует Исполнительному совету, который занимается текущими делами Фонда. И хотя количество членов совета 24, они представляют интересы всех 188 стран-членов МВФ. Просто, часть из них сгруппирована в своеобразные округа. Персонал Совета состоит примерно из 2650 человек из 140 стран. Совет обсуждает аналитику, имеющую отношение к мировой экономике. Обычно он принимает решения на основе консенсуса, но иногда учитываются и оппозиционные мнения. Ежегодно проводятся двухдневные пленарные заседания, в ходе которых представители стран консультируются друг с другом и презентуют мнения своих государств по актуальным вопросам в области международной экономики и финансов. Эта работа осуществляется в контакте с директором Всемирного банка.

Эффективность МВФ зависит от максимального учета мнения всех стран, в него входящих, поскольку структура Фонда обязана отражать сегодняшнее положение дел. В 2010 году МВФ согласился провести широкомасштабные реформы управления, чтобы отразить возрастающее значение стран с формирующимся рынком. В частности, был осуществлен общий пересмотр квот. Это важно, поскольку голосование в МВФ основано на квотировании: каждый член имеет ряд базовых голосов (5,502% от общего количества голосов), а также один дополнительный голос, связанный с расчетной единицей Фонда – специальными правами заимствования (SDR).

Сегодняшние задачи МВФ

Сегодня Фонд стремится поощрять такую экономическую политику, в результате которой негативное воздействие кризисов будет смягчено, их частота уменьшится, особенно в тех странах, где рынок только формируется и существует отток капиталов. От валютного «надзора» МВФ перешел к мониторингу всех макроэкономических показателей стран–членов Фонда. В какой-то мере к нему переходят рычаги контроля экономической политики, а не только обменных курсов валют.

Именно этим можно объяснить достаточно жесткие требования организации к странам, получающим кредиты (Греция, Португалия, Ирландия, Румыния). В конце марта 2014 года МВФ обеспечил $ 18 млрд. для временного правительства Украины после украинской революции с достаточно жесткими условиями. Россия брала кредиты Фонда в 1992, 93, 95, 98 гг., но, тем не менее, объявила в 1998 г. дефолт. В 2005 она досрочно расплатилась с долгами.

МВФ не требует залога от стран на кредиты, а настаивает, чтобы правительство исправило свои макроэкономические диспропорции. В зависимости от ситуации Фонд может предложить льготные кредиты, ускоренное кредитование, особенно для стран с низкими доходами.

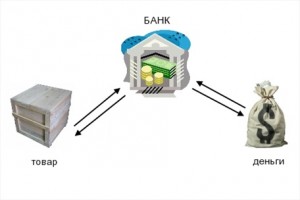

Аккредитив – гарантия честности деловых отношений

В любом бизнесе присутствует риск быть обманутым – поставщиком, покупателем, посредником, подрядчиком. Особенно остро подобные вопросы встают при заключении соглашений с новыми деловыми партнерами, которые не в состоянии предоставить гарантии своей честности и компетенции. Всё это вынудило деловое сообщество отыскать простой, но достаточно эффективный способ обезопасить проведение расчетов между двумя сторонами, которым и стал аккредитив.

Формы и виды аккредитивов

Форма аккредитива выбирается плательщиком перед передачей полномочий банку-эмитенту и может быть безотзывной – не позволяющей изменять или аннулировать обязательства банка без согласия получателя платежа; безотзывной неподтвержденной – все обязательства по исполнению аккредитива ложатся на банк-эмитент; безотзывной подтвержденной – за банк-эмитент поручается еще один банк, который становится дополнительным гарантом платежа. В последнем случае этот дополнительный «гарант» берет на себя все обязательства по аккредитиву при отказе или неспособности банка-эмитента совершить платеж.

Виды аккредитивов также основаны на вариативности получения, передачи, перехода обязанностей по выполнению платежа. Аккредитивы бывают:

- отзывными – допускается вероятность аннулирования соглашения либо изменения его условий

- безотзывными – ни аннулирование, ни изменение условий не может быть произведено без согласия всех заинтересованных сторон

- транферабельными (переводными) – продавец может передавать свои права на получение платежа частично или полностью третьему лицу

- резервными (гарантийными) – обеспечение платежа гарантируется при любом невыполнении обязательств по контракту

- возобновляемыми (револьверными) – неоднократные поставки товара сопровождаются регулярными переводами в рамках установленного лимита и/или срока действия аккредитива

Схема расчета по аккредитиву

ФСФР – контроль финансовых рынков

Ныне упраздненная, а до сентября прошлого года выполнявшая функции основного государственного органа по надзору, контролю и нормативно-правовому регулированию финансовых рынков России Федеральная служба по финансовым рынкам (ФСФР) просуществовала ровно 10 лет. За это время ей была проведена титаническая работа по совершенствованию надзорных функций, выполнение которых сегодня поручено Службе Центробанка по финансовому рынку.

Прежде руководство Службой осуществляло Правительство РФ, которое было вынуждено участвовать в принятии нормативных правовых актов для товарных, инвестиционных, страховых рынков и рынков ценных бумаг. Теперь же данная работа передана людям, которые исключительно компетентны в вопросах правового регулирования финансовой сферы и способны поспособствовать скорейшему развитию финансовых рынков и их функционированию строго в рамках соответствующего Законодательства.

Лицензии ФСФР

Аттестаты (сертификаты) ФСФР

Все специалисты, в настоящий момент работающие на финансовых рынках, имеют лишь одну возможность подтвердить свою квалификацию – получить сертификат (аттестат) ФСФР. По мнению экспертов, этот документ может представлять собой основное конкурентное преимущество на рынке труда финансовых специалистов, к тому же наличие такого аттестата является обязательным для работы в компаниях, функционирующих на рынке ценных бумаг.

В данном случае соискателю приходится пройти двухуровневое испытание: сдать базовый экзамен, который покажет общие знания будущего специалиста о финансах; а после – специализированный, соответствующий должности или набору выполняемых функций. В последнем случае направлений всего семь:

- брокеры, дилеры, управленцы ценными бумагами

- клиринговая деятельность, организаторы торговли

- ведение реестров владельцев ценных бумаг

- специалисты по депозитарной деятельности

- работники спецдепозитария

- управленцы паевыми инвестиционными фондами

- специалисты негосударственных пенсионных фондов

Служба Центробанка по финансовому рынку

Как только Банк России получил полномочия ФСФР, он сразу создал службу по финансовым рынкам (СФР), которая впоследствии стала основой для создания шести профильных департаментов, отвечающих за различные направления: допуск на финансовые рынки, развитие финансовых рынков, обработка отчетности, страховая сфера, товарный рынок и ценные бумаги, инвестиции и доверительное управление. К такой форме работы руководство Центробанка решило прибегнуть с марта текущего года, и на данный момент подобное разделение функций демонстрирует наибольшую эффективность.

Вексель – старейшая среди ценных бумаг

Вы читали Оноре де Бальзака? Цикл его романов «Человеческая комедия» рассказывает об отношениях людей. Но одним из главных «героев» в этих книгах, где много ростовщиков и банкиров, становится Вексель – долговое обязательство аристократов, отчаянно нуждавшихся в деньгах, презиравших безродных финансистов, но вынужденных идти к ним на поклон. Это середина 19 в, однако подобный финансовый документ имеет куда более длительную историю.

В средневековой Италии и Фландрии купцы не могли перевозить значительные суммы денег из-за опасности быть ограбленными и неудобства самой перевозки: монеты весили много и занимали большой объем. Тогда ростовщики и будущие банкиры предложили вариант, когда по долговой расписке купца они выдавали нужную сумму покупателю. Купец был заранее зарегистрирован, имел авторитет в торговом сообществе, ему доверяли и давали в долг под процент, который он был обязан возместить. Между прочим, вексель – предшественник банкноты (нота ди банко), датируемой XIV в.

И все-таки этот документ имеет еще более раннюю историю. Еще в XIII в. купец и путешественник Марко Поло описал свое путешествие в Китай, рассказав о том, что эти кусочки бумаги выдаются с такой торжественностью, будто они из чистого серебра или золота. Просто в XVII в. вексель получил настолько широкое распространение, что встал вопрос о регламентировании его обращения. Был разработан Устав, в котором его разрешили передавать третьим лицам, ставя специальную отметку – индоссамент. Устав переписывался, в него вносились изменения. В РФ последний раз регламентирующие поправки вносились в 1997 г.

Требования к векселю

- в документе присутствует пометка «Вексель»

- изложено обязательство о выплате конкретной суммы

- указаны обе стороны процесса: получатель и плательщик

- указаны данные о ремитенте (третья сторона)

- определено место обмена документа на деньги и сроки

- при необходимости указаны аваль (данные по поручительству) и передаточная надпись

- обозначено место оформления документа, дата выпуска

- имеется подпись учреждения, выпустившего данную ценную бумагу (например, в случае с РВС-векселями)

Классификация векселей

Исходя из наличия сторон и условий в процессе выплаты долга, векселя могут быть:

- простыми

- переводными

- банковскими

О сути банковского векселя свидетельствует его название. Это возможность для его владельца получить дополнительный доход сродни депозиту. Деньги держателя ценной бумаги будут выплачены указанному в ней лицу по первому требованию. Обязательство банка, выпустившего данный вексель, сводится к возвращению стоимости с определенным процентом, который иногда выше депозитного. Эту ценную бумагу можно использовать в качестве расчетов в коммерческих сделках и для кредитования. Подобные банковские операции начинаются с получения вексельного кредита либо как учета векселей, либо как ссуды под их залог. Учет означает продажу передачу (по сути, продажу) держателем ценной бумаги банку по индоссаменту. Банк выплачивает векселедержателю всю сумму, высчитав из неё установленный процент.

Федеральное казначейство – главная финансовая служба России

Важность финансового регулирования и управления в масштабах России обусловлена масштабами её территории, уровнем развития производительных сил, требующих постоянного притока капитала и обновления производственных мощностей, а также способами организации финансов, т.е. наличием развитой финансовой системы. В экономической теории достаточно много определений финансовой системы, но основное в них – это единство, взаимосвязь, взаимодействие финансовых структур национальной экономики.

Т.е., в более узком смысле слова, это означает определенную структуру, состоящую из управленческих и финансовых образований и ее функционирование по соответствующим правовым нормам страны. Ее значение базируется на непосредственном воздействии на темпы роста экономики через государственный бюджет (финансовое обеспечение) и систему налогообложения (финансовое регулирование). Это весьма сложные процессы, управление которыми возлагается на определенные государственные структуры и органы, в частности, на Федеральное Казначейство, действующее Положение о котором утверждено правительством страны в 2004г. и дополнено в 2007-ом.

Федеральное Казначейство: задачи и полномочия

- контроля исполнения бюджета страны

- кассового обслуживания исполнения бюджетов территорий

- предварительного и системного текущего контроля операций с финансовыми средствами бюджета федерации со стороны главных распорядителей и получателей этих средств

- по осуществлению всех валютных операций, определенных правовыми актами

Согласно Положению, деятельность Казначейства России осуществляется через низовые территориальные звенья или непосредственно самим федеральным органом. Функционирование службы увязано как с центральными властными структурами, так и территориальными в округах, республиках и областях. Взаимодействует Казначейство и с общественными организациями. Перечень полномочий федеральной службы обширен. К ним, кроме уже отмеченных, относятся:

- открытие в ЦБ России и других финансово-кредитных учреждениях счетов, связанных с федеральным бюджетом, определение режимов их функционирования

- создание и отслеживание реестра главных распорядителей, распорядителей и получателей средств федерального бюджета, обслуживание после открытия их лицевых счетов

- составление оперативной отчетности о выполнении бюджета и предоставление его Министерству финансов страны

- управление распределением поступлений налогов и сборов между территориями в структуре бюджетов РФ

Структура Казначейства РФ

В структуру центрального аппарата службы, кроме руководителя, его помощников и заместителей, курирующих определенные федеральные округа, входят 14 управлений по различным направлениям деятельности: исполнению бюджета РФ, финансовым операциям, финансированию новейших технологий и т.д. Их задача – контролировать работу почти 50-ти подчиненных им отделов по разным направлениям деятельности. В федеральных округах аналогичные структуры созданы в Управлениях Федерального Казначейства (УФК) республик и областей.

У Казначейства РФ очень интересный и информативный сайт, где публикуется статистика, новости, информация об источниках наполнения бюджета, бюджетных кредитах, независимой антикоррупционной экспертизе деятельности общероссийского профессионального союза казначеев, деятельности уполномоченного удостоверяющего центра и т.п.

Экономический кризис – есть ли пути выхода?

Теорию кризисов, какой бы критике не подвергался сегодня К.Маркс, все равно связывают с марксистской теорией, хотя до него проанализировать причины резкого спада экономики пытался Жан Шарль де Сисмонди. Собственно, «ошибка» теории проистекает от того, что сегодняшняя глобальная экономика несравнима с эпохой её становления, которую описывали теоретики марксизма, и достаточно удачно применяет превентивные и компенсационные меры, замедляющие рецессию и смягчающие глубину спада.

Кроме того, Маркс разработал несколько теорий, но ни одна их них не была свободна от противоречий, а потому не могла быть конкретной. Занимался теорией цикличности, разработав теорию длинных волн, погибший во время сталинских репрессий экономист Н. Кондратьев, пробовал представить теорию в математической форме Генрих Гроссман, спорил с Марксом и Кейнс. В 80-е гг. прошлого века многие теоретики признали, что актуальность разработки данной теории, равно как и понятия «экономический кризис», сохраняется.

Понятие кризиса, причины и циклы

Причинами кризисов марксисты называли перепроизводство товаров и услуг. Но это был период свободного, нерегулируемого рынка. Сегодня экономисты называют возможными причинами:

- случайные потрясения в экономике – войны, технологические изменения

- естественные колебания сырьевых рынков, рынков сельскохозяйственной продукции

- отсутствие баланса между ростом инвестиций и потреблением

- психологические факторы, связанные с менталитетом

- изменения в государственных расходах и денежно-кредитной политике

- дисбаланс спроса и предложения

Циклы развития экономики некоторые ученые связывают с бизнес-циклами, которые представляют собой последовательность экономической активности, характеризующейся четырьмя фазами:

- рецессия – замедление темпов роста экономики или ее спад, во время которого снижается уровень производства, занятости, покупательная способность населения

- стагнация/депрессия – самая тяжелая форма спада

- восстановление (подъем) – этап восстановления делового цикла, та точка, от которой экономика начинает медленно выздоравливать

- рост или период устойчивого экономического роста, высокий уровень деловой активности

Виды кризисов

Из анализа сегодняшних кризисов эксперты делают вывод, что экономические кризисы – системное явление, т.е. они происходят из-за слома или повреждения одного или нескольких элементов экономической системы. Сегодня считается, что «чистых» кризисов нет. Однако некоторые экономисты все же выделяют:

- кризис структурный, связанный с диспропорциями в развитии общественного производства

- отраслевой, охватывающий отдельную отрасль экономики

- частичный, касающийся отдельной сферы хозяйства

- промежуточный – происходящий внутри фазы подъема

Мировой кризис

Он начался в 2008 г. Через год началась не окончившаяся до сегодняшнего дня глобальная рецессия. Её причинами называют дисбаланс между развитием международной торговли и движения капиталов, рост цен на сырьевые материалы и ряд других. Он коснулся практически всех стран мира. Многие эксперты считают, что не за горами вторая его волна. К слову, в июне 2014г. Всемирный банк понизил прогноз роста глобальной экономики в связи с событиями в Украине и необычайно холодной погодой в США.

МСФО: прозрачная отчетность – гарантия успешного сотрудничества

Либерализация торговли, кооперирование производств, международное инвестирование капиталов – всё это одновременно признаки и следствия глобализации мировой экономики, постепенно преобразующейся в единое экономическое пространство со свободным перемещением товаров, услуг, капиталов и информации. В последнем случае речь идет, в том числе и об отлаженных механизмах обмена финансовой информацией, для чего используются принципы унификации или стандартизации её предоставления. Одним из проявлений такого подхода стало появление МСФО (IFRS) – свода современных международных стандартов, касающихся составления финансовой отчетности предприятия.

На практике стандарты МСФО являются обязательными к изучению бухгалтерами, аудиторами, консультантами, экономистами и прочими работниками организаций, сфера интересов которых затрагивает мировые рынки. Сегодня это по большей части инвестиционные фонды, страховые компании, акционерные и доверительные общества, пенсионные фонды и кредитные союзы. Все эти структуры обязаны предоставлять отчетность по стандартам МСФО, позволяющим изучать финансовые отчеты, не привязываясь к какой-либо одной модели бухучета.

Базовые принципы и основы МСФО (IFRS)

Главная идея такого подхода – любая практическая ситуация может найти отражение на бумаге путем предоставления финансовой информации, составленной на основе определенных принципов, но никак не согласно жестким правилам, в которых составители отчетности станут искать лазейки в попытках обойти базовые положения. Такими принципами, составляющими концепцию МСФО, выступают:

- принцип непрерывности деятельности

- принцип начисления (осуществление учета по методу начисления)

- принцип уместности, осторожности, понятности, сопоставимости, правдивости предоставления данных и др.

Считается, что использование в своей работе Международных стандартов предоставления финансовой отчетности повышает результативность решений, принимаемых на её основе решений.

Трансформация отчетности

При переходе на стандарты МСФО предприятие прибегает к трансформации финансовой отчетности, что в России сегодня можно сделать при помощи специализированных компаний. При этом такая отчетность может быть представлена как на русском, так и на английском языках. Главное, составленная на концептуальных основах МСФО, она гарантированно будет прозрачной и понятной для любого международного специалиста.

Бивалютная корзина – четкий показатель устойчивости курса рубля

Известно, что среди основных функций Центробанка важнейшей считается регулирование курса национальной валюты, а точнее, установка оптимального валютного коридора и отслеживание движений курса в его рамках. Необходимости делать это по каждой валюте нет, поскольку на практике для эффективной работы оказывается достаточным контролировать привязку к основным мировым валютам – американскому доллару и евро.

До 2005 года банкиры контролировали стабильность рубля исключительно по валюте США, однако, с ростом важности Евро и одновременным ослабеванием доллара для получения более точных результатов было решено основывать свои расчеты на двух валютах. Так появилось понятие бивалютной корзины, которая означала условный курс рубля сразу относительно двух главных мировых валют.

Как правильно рассчитать бивалютную корзину и для чего она нужна?

- проведение эмиссии новых денег

- продажа или скупка валюты

- изменение учетных ставок ЦБ

- валютный демпинг и т.д.

Необходимо отметить, что соотношение 55/45, применяемое в формуле расчета корзины, не является догмой, поскольку оно также рассчитывается исходя из конъюнктуры мирового рынка. Так, по состоянию на начало 2005 года «вес» евро в бивалютной корзине составлял лишь 10%, а к концу 2005-го он достиг 40%. Это говорит лишь о том, насколько сильно возросла роль евровалюты в системе движения мировых финансов.

О чем говорит изменение стоимости бивалютной корзины?

Снижение курса бивалютной корзины будет означать уменьшение стоимости импортных товаров или отдыха за границей, что является очевидным плюсом. Но это также поспособствует снижению прибыли России от экспорта. Стоит ли говорить о том, насколько сильно это может сказаться на доходах страны, входящей в число крупнейших экспортеров природных ресурсов (нефти и природного газа) в мире?

Более того, практика последних лет показывает, что развивать экономику страны – развивать бизнес, повышать производительность труда, собирать больше налогов – проще всего при слабой национальной валюте. Отличный пример – Китай. В этой стране многие годы курс юаня сознательно удерживается на низком уровне, что позволяет стимулировать рост китайского экспорта.